今回から3回にわたり「Fintech」の分野におけるAI(人工知能)活用について、学びing株式会社の資産運用AI「巫(かんなぎ)」の取り組みを紹介します。

Fintechとはどんな分野か

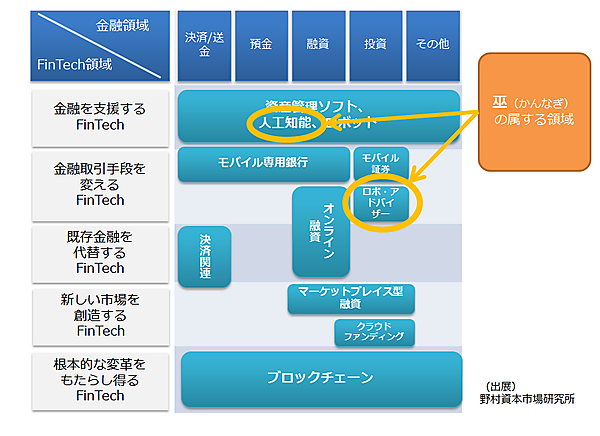

Fintechとは、平たく言うと「金融と情報処理技術が融合してできた新しい産業」のことです。すでにビジネスニュースなどで見かける頻度が高くなっているキーワードですが、Fintech自体は新しい産業であり、その定義や範囲も日々アップデートされています。

Fintechを構成する分野として代表的なものを列挙すると、次のようになります。

(1) ロボアドバイザー

人間の代わりにAIが資産運用を担当します。現在のロボアドバイザーでは投資信託の自動運用が主流となっています。

(2) 融資

AIの導入により、これまでに時間がかかっていた融資の審査が劇的に短縮されました。多様なデジタルデータを使って与信審査するテクノロジーが確立されつつあります。クラウドの家計簿データやECショップの業績データなどが与信審査の資料になります。

(3) 会計

個人向けの家計簿管理クラウドサービスが普及・拡大しています。こうしたサービスで蓄積されたデータが(2)の融資におけるスピーディな与信審査の資料になるという良循環が生まれています。

(4) ブロックチェーン

非常に頑健なセキュリティを保ちつつ、高速な金融取引を実現できるプロトコルです。金融の世界を一変させ得るポテンシャルを秘めたテクノロジーと目されています。

(5) 決済

消費者側の支払い手段が多様化するだけでなく、売り手側の決済システム導入への敷居がどんどんと低くなっています。現金を介さない決済手段の普及が加速しています。

ここまで読んでお気づきの方もおられると思いますが、AIはFintechを支える重要なテクノロジーとなっています。従来とは桁違いの業務プロセススピードの実現、人間に代わる不眠不休の投資運用業務への従事など、今後AIが活躍する場面がより一層増えることは間違いないでしょう。

ロボアドバイザー「巫」の特徴

弊社の「巫」もFintechの末席に座するAIです(図1)。現時点ではFintechの分野・分類における「ロボアドバイザー」に属していますが、主流のロボアドバイザーとはかなり毛色が違うAIと言えます。

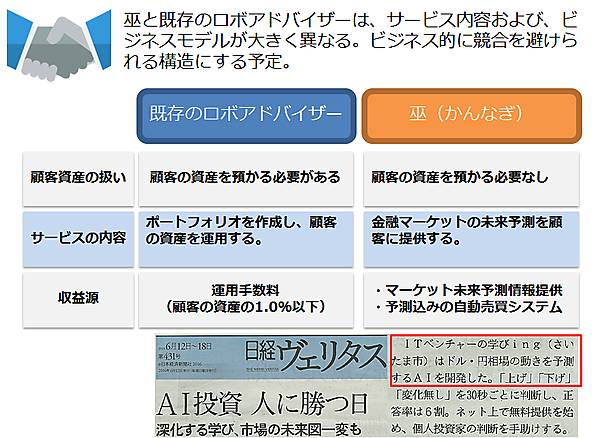

ロボアドバイザーの多くは「投資信託の自動化」という側面が強く、保有する株式の銘柄構成の選択、すなわち「ポートフォリオ」構築の自動化が主な仕事です。

これまで人間のファンドマネージャーが行っていたポートフォリオ管理をAIで自動化してコストや運用手数料を大きく引き下げ、利用者に新しいメリットを提供しています。儲かっても損しても運用資産の数%を手数料として徴収されていたものが、ロボアドバイザーになると1%や0.5%まで下がります。

現在のところ、ロボアドバイザー企業はITリテラシーの高い若年層をターゲットにマーケット開拓を進めているようですが、運用資産規模の大きいシニア層もいずれ低い手数料に魅せられてロボアドバイザーへと乗り換えることでしょう。

ただ、実はこのロボアドバイザーが構築できるポートフォリオのバリエーションはそれほど多くありません。ロボアドバイザー企業間においてもポートフォリオの作り方でサービスの差別化を図ることが難しいのです。そのため、サービスの差別化要因はもっぱら「手数料の安さ」になります。手数料競争が激しさを増してくると利用者側にとっては恩恵ですが、サービス提供側にとっては厳しいビジネス環境になります。

一方、「巫」のサービスはポートフォリオ構築ではなく、マーケットの未来予測です(図2)。ポートフォリオを組んで資産を運用する場合、購入して保有する株式を選ぶため、マーケット全体が地盤沈下する事態(サブプライムショック、リーマンショックに端を発する景気後退局面など)においては「どの株式を選んでもみんな下がり続ける」ことになりかねません。

その点、「巫」の予測を使って運用する場合は、上昇・下落の予測に基づいて売り買いを行うので、マーケットの上げ下げに関わらず利益を確保できる仕組みになっています。具体的にはリーマンショック後の暴落したマーケットでは、株取引では「空売り」、為替取引では「ショート」という売り取引をします。暴落前に売り、暴落後に買い戻す(為替取引では「ショートカバー」とも言う)、その差額が利益になります。

例えばドル円の場合、120円でショートを仕掛け、110円まで下がったところで買い戻すと、差額の10円が利益になります。運用利益に換算すれば10%近い利益になります。

【補足】

一度に10%近く下落する局面は「歴史的な暴落相場」と言っても差し支えないでしょう。つまり、それほどの下落は数年に一度クラスのものです。

このように、マーケットが上がっても良し、下がっても良し、というスタイルで運用していけるのが「巫」の特徴です。

「巫」のシステムの概要

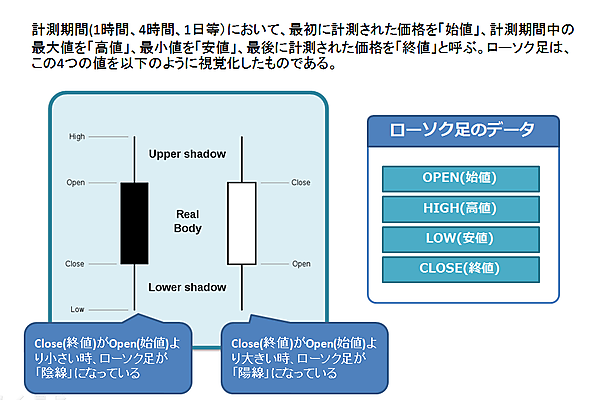

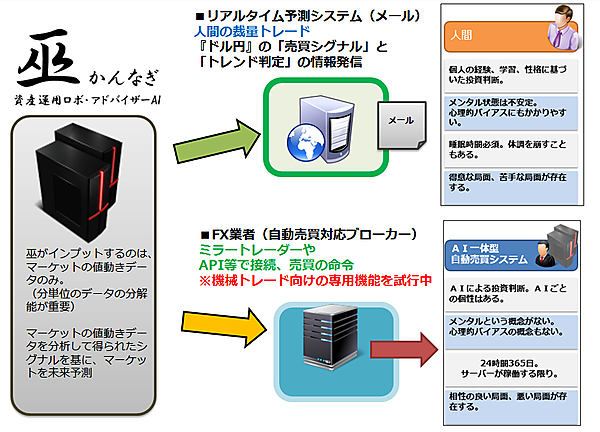

「巫」は基本的に「ローソク足データ」(図3)のある金融商品等であれば予測が可能です。ビジネスモデルとしてはマーケット未来予測情報の提供、売買シグナル(具体的な売買指示)の販売、自動売買システムの提供を目指しています。

その第一弾としてスタートしたのがFX(ドル円)版「巫」です(図4)。FX版「巫」の展開の経緯については第2回で触れる予定ですが、現在では実証実験のフェーズを終え、商用サービス提供(株式会社ゴゴジャン運営「fx-on.com」)の段階に入っています。

また、今後は様々な金融関連会社と連携して新しいサービスを開始する予定です。

金融マーケットの未来をAIで予測する方法

「巫」のAIはベーシックな機械学習を利用して構築されています。過去のマーケットの値動きデータを取り込み、様々な局面でなるべく安定した成績を出せる投資アルゴリズム(「モデル」や「ロジック」とも呼ぶ)を模索します。

「様々な局面」とは、例えばアベノミクス相場のような上昇局面やリーマンショック後のような下落局面です。どんな時も安定的になるべく良い成績を出せるように、機械学習を使って投資アルゴリズムを探すわけです。

金融マーケットを学習する際のポイント

金融マーケットの未来予測をする場合、注意しなければならないことがあります。他のデータ(画像、映像、音声、文書など)を機械学習する場合と比べて過学習のリスクがかなり高くなるのです。これは「過剰適合」または「オーバーフィッティング」といった名前で呼ばれている現象です。

学習期間のマーケット(イン・サンプルデータ)では異常なまでに優れた性能を発揮する一方、未学習の期間(アウト・オブ・サンプルデータ)では著しく性能が劣化し、実戦で使い物にならないレベルに陥ってしまうのです。

学習期間におけるトレードシミュレーションを「バックテスト」、未知学習期間における実際のトレードの評価を「フォワードテスト」と呼びます。投資アルゴリズムは、フォワードテストでしっかりと利益が出ることを示す必要があります。

しかし、バックテストの結果にこだわり過ぎると危険で、実戦における汎用性・性能の耐久性を確保すべく学習度合いを調節する必要があります。過去のマーケットでほどほどの性能でも、実際のマーケットで安定して利益を出すことができれば、それは良いアルゴリズムなのです。「バックテストの結果(過去のマーケットにおける性能)はあくまで参考指標」と考えるのが適切です。

実際のマーケットで通用する投資アルゴリズムを作るには

また、実際のマーケットで通用する「頑健な投資アルゴリズム(様々な局面において安定した性能を発揮するアルゴリズム)」を開発するため、「できるだけシンプルなアルゴリズムにする」ことを心がけています。

複雑なアルゴリズムになると、特定の状況に過度に適合しやすくなる傾向があります。過剰適合・オーバーフィッティングの原因になるわけです。逆にシンプルなアルゴリズムであるほど、頑健で安定したものになりやすい傾向があります。

筆者の開発経験からすると、マーケットの大底や天井をピンポイントで狙い撃つようなアルゴリズムを目指すと、過剰適合・オーバーフィッティングに陥る危険性が高くなります。欲張ったアルゴリズムを目指すほど、逆説的に儲からないという皮肉な結果に終わることが多いです。

一方、頑健で安定性のあるアルゴリズムは、大底や天井をジャストミートするような見事な芸当はできませんが、長期間にわたり安定的にコツコツと利益を重ねていきます。利益目標を高くし過ぎても、低くし過ぎてもいけないのです。「適度な目標」を探り当てることが投資アルゴリズム開発の妙技というわけです。

AIにどんなデータを学習させるべきか

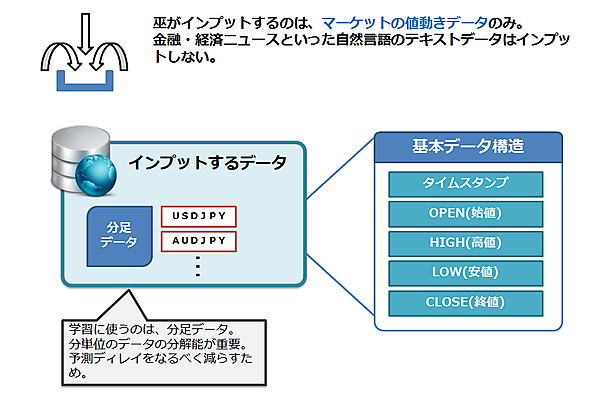

「巫」が使うのは基本的に値動きのデータのみです(図5)。ニュース記事のような自然言語データは使っていません。

【補足】

海外のヘッジファンドでは、多様なニュース・速報を取り込んで自然言語処理を利用した売買アルゴリズムを構築しているケースが散見されます。速報に突然反応するため、「またヘッジファンドのアルゴ(アルゴリズムの略称)が悪さをしている」とか金融・証券業界関係者がぼやくことがしばしばあります。

値動きの数値のデータだけを使うのはデメリットのように見えますが、実は大きなメリットがあります。前述した「シンプルで頑健な投資アルゴリズムの開発」には都合が良いのです。

ニュース記事や速報といった自然言語データまでを機械学習の対象にすると、どうしても複雑なアルゴリズムになってしまいます。過剰適合・オーバーフィッティングに陥り、実用に耐えられない性能になるリスクが高くなるのです。

【補足】

ニュース記事や速報といった自然言語データからマーケットの予測を試みると、特定の時期限定の局所的なルールばかりを学習してしまう傾向にあります。マーケットが上昇および下落していた時に頻出した言葉が重要な手掛かりとして抽出されてしまうのです。それらの言葉は頑健で汎用性のあるルールには成りえず、学習した過去のマーケットでしか通用しない局所的なルールになってしまうのです。

このように、「巫」は機械学習を使ってシンプルで頑健な投資アルゴリズムを構築し、安定的な資産運用を目指しているのです。

次回は、「巫」のこれまでの展開の経緯や、実際のマーケットで、特に大きなイベント時にどのように奮闘してきたのかを解説したいと思います。

- この記事のキーワード